![]() … wenn mindestens im Durchschnitt 6 Prozent zu erwarten sind. Dazu später mehr. Versuchen Sie nicht erst Mondrenditen von bis zu 20 Prozent anzustreben. Daran ist schon Josef Ackermann gescheitert, obwohl er von der Kanzlerin eingeladen wurde, seinen Geburtstag im Kanzleramt zu feiern. “Seine” frühere Deutsche Bank wird vom IWF inzwischen als das größte Finanzrisiko für das globale Bankensystem bezeichnet.

… wenn mindestens im Durchschnitt 6 Prozent zu erwarten sind. Dazu später mehr. Versuchen Sie nicht erst Mondrenditen von bis zu 20 Prozent anzustreben. Daran ist schon Josef Ackermann gescheitert, obwohl er von der Kanzlerin eingeladen wurde, seinen Geburtstag im Kanzleramt zu feiern. “Seine” frühere Deutsche Bank wird vom IWF inzwischen als das größte Finanzrisiko für das globale Bankensystem bezeichnet.

Lebenszeit für wichtige Dinge

Vor allem wird Ihnen das Bestreben maximalmögliche Rendite zu erreichen, das Kostbarste kosten, was Sie haben, Lebenszeit. Diese Zeit fehlt Ihnen für Ihr Kerngeschäft, für Ihre Familie, Kinder, Freunde, Nachbarn und alles was wirklich wertvoll ist. Wenn nun auch “dank” der Deutschen Bank hohe Risiken im Bankensystem stecken, sollten Sie sehr vorsichtig sein bei der Auswahl von Anlageprodukten. Die wohl wichtigste Unterscheidung, die Sie dabei zu treffen haben, besteht in folgender Frage:

Sachwert oder Papierwert?

Steckt hinter einem vorgeschlagenen Anlageprodukt ein Sachwert, an dem Anleger direkt – nicht über ein synthetisches Finanzprodukt oder über einen Kredit – beteiligt sind?

Einfache Lösung – Aktien-ETF

Die Lösung ist recht einfach. Alles, was Sie nicht nachvollziehen und verstehen können, sollten Sie aussortieren. Daher ist es nahe liegend, zu einfachen, gebührenarmen und vor allem verständlichen ETF-Aktienfonds zu greifen. Immobilien-ETFs oder kurz laufende Anleihen-ETFs (bis 1 Jahr Laufzeit) eignen sich in manchen Situationen, um höhere Geldbeträge vor einem drohenden Banken-Crash zu schützen.

Immobilien-ETF vorsichtig auswählen

Bei Immobilien-ETF ist Vorsicht geboten. Denn Immobilien-ETF zahlten teils zu hohe Preise beim Kauf der Immobilien.Oder die Immobilienobjekte erreicheten schon das Maximum des realistischen Marktpreises. Deshalb ist es in Zeiten von hohen Immobilienpreisen nicht einfach, preiswerte Immobilien-ETF zu finden.

Aussichtsreiche Aktien-ETF finden

Unterbewertete oder zumindest preiswerte Aktien-ETF zu kaufen, ist das Fundament erfolgreicher Vermögensbildung, weil im Einkauf laut einer Kaufmannsweisheit der Gewinn liegt. Das heißt, es gilt Regionen und Sektoren zu suchen, die hohes Kurspotential haben.

Weil sie

1. wie häufig der Fall nach einer Marktbereinigung viel zu weit abgestürzt sind,

2. in einem absoluten Zukunftssektor investieren

3. in einer Weltregion, in der die Bevölkerung besonders jung und ausreichend gut gebildet ist, um unter ordentlichen Rahmenbedingungen jahrelang hohes Wirtschaftswachstum zu generieren. Es gibt dabei ETFs von unterschiedlicher Qualität. Sinnvoll ist es, im Falle einer Krise des Finanzsystems, dass man 1. physische, replizierende ETF ausgewählt hat. Denn synthetische ETFs können Verluste erleiden, wenn deren notwendige Finanzpartner insolvent werden. Außerdem spielen 2. steuerliche Aspekte eine Rolle, um teilweise eine Doppelbesteuerung zu vermeiden. Wer gründlich sucht, wird auch fündig werden.

Mit einem Coaching geht es übrigens viel schneller. Entscheidender als einige Renditepunkte mehr oder weniger ist die richtige Einstellung, damit man sich bei der Vermögensbildung von gefährlichen Ansichten in Sachen Geldanlage löst.

Vorgetäuschten Sicherheit – Festverzinslicher Anlageformen

Insbesondere die Meinung, Bundesanleihen oder Sparbücher wären besonders sichere Anlagen, sollte schnellstens revidiert werden. Dabei spielt die implizite – nicht nur die explizite Staatsverschuldung eine große Rolle. Zudem wissen mindestens einige Kunden der Hamburger und Frankfurter Sparkasse nach schmerzhaften Erfahrungen, dass Banksparprodukte von scheinbar soliden Banken wie Lehman Brothers doch nicht so sicher sind. Zuletzt zum wohl wichtigsten Punkt. 90 Prozent aller Deutschen sind fatalerweise nicht in irgendeiner Form am Aktienmarkt investiert, weil sie offensichtlich die Risiken völlig überschätzen und meine Absicherungsstrategie nicht kennen.

Sicher ist am Ende nur der Tod

Sie übersehen völlig, dass sie mit deutlich höheren Risiken Leben als es ein breit gestreutes ETF-Depot jemals beinhalten kann, das strategisch Schritt für Schritt aufgebaut wurde. Die Wahrscheinlichkeit mit ETF-Fonds beim strategischen Vermögensaufbau einen Verlust zu erleiden, bewegt sich nahezu bei Null Prozent. Denn das Renditedreieck des Deutschen Aktieninstituts zeigt anschaulich: Selbst bei einem etwas gewagten Einmaleinstieg in einen DAX-ETF hätte nach 15 Jahren (PDF-Download des Renditedreiecks) niemand einen Verlust verzeichnen müssen. Im Durchschnitt lag die Rendite bei beachtlichen 8 Prozent pro Jahr.

Sie übersehen völlig, dass sie mit deutlich höheren Risiken Leben als es ein breit gestreutes ETF-Depot jemals beinhalten kann, das strategisch Schritt für Schritt aufgebaut wurde. Die Wahrscheinlichkeit mit ETF-Fonds beim strategischen Vermögensaufbau einen Verlust zu erleiden, bewegt sich nahezu bei Null Prozent. Denn das Renditedreieck des Deutschen Aktieninstituts zeigt anschaulich: Selbst bei einem etwas gewagten Einmaleinstieg in einen DAX-ETF hätte nach 15 Jahren (PDF-Download des Renditedreiecks) niemand einen Verlust verzeichnen müssen. Im Durchschnitt lag die Rendite bei beachtlichen 8 Prozent pro Jahr.

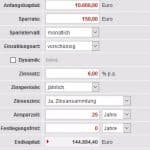

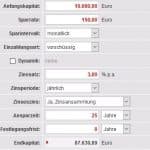

Möchten Sie konservativ sein, rechnet man mal ein Beispiel mit 6 Prozent Jahresrendite im Schnitt und zusätzlich monatlicher Sparrate von 150 Euro in einen ETF und sieht am Ende das Ergebnis von gut 144.000 Euro. Link zur Berechnung: http://www.zinsen-berechnen.de/sparrechner.php?paramid=tj0qmpnv01 Selbst bei einem schon seit Jahren nicht mehr erzielbaren Sparbuchzins oder mit sonstigen Anlageprodukten kaum erreichbaren Zins von 3 Prozent ergibt sich deutlich weniger – nur 87.000 Euro. Link zur Berechnung: http://www.zinsen-berechnen.de/sparrechner.php?paramid=0j0m1lfxfr

Möchten Sie konservativ sein, rechnet man mal ein Beispiel mit 6 Prozent Jahresrendite im Schnitt und zusätzlich monatlicher Sparrate von 150 Euro in einen ETF und sieht am Ende das Ergebnis von gut 144.000 Euro. Link zur Berechnung: http://www.zinsen-berechnen.de/sparrechner.php?paramid=tj0qmpnv01 Selbst bei einem schon seit Jahren nicht mehr erzielbaren Sparbuchzins oder mit sonstigen Anlageprodukten kaum erreichbaren Zins von 3 Prozent ergibt sich deutlich weniger – nur 87.000 Euro. Link zur Berechnung: http://www.zinsen-berechnen.de/sparrechner.php?paramid=0j0m1lfxfr

Mit der durchschnittlichen Dax-Rendite von 8 Prozent würden sich sogar gut 205.000 Euro ergeben. Bei all diesen Berechnungen ist zu berücksichtigen, dass die Rendite eher konservativ als hoffnungsfroh angesetzt werden sollte. Mit einem Inflationsrechner wird dabei schnell klar, dass 1000 Euro Zusatzrente in 25 Jahren nur noch die Kaufkraft von dann gut 600 Euro besitzen. Link zur Berechnung: http://www.zinsen-berechnen.de/sparrechner.php?paramid=rjifdc3fsd

Mit der durchschnittlichen Dax-Rendite von 8 Prozent würden sich sogar gut 205.000 Euro ergeben. Bei all diesen Berechnungen ist zu berücksichtigen, dass die Rendite eher konservativ als hoffnungsfroh angesetzt werden sollte. Mit einem Inflationsrechner wird dabei schnell klar, dass 1000 Euro Zusatzrente in 25 Jahren nur noch die Kaufkraft von dann gut 600 Euro besitzen. Link zur Berechnung: http://www.zinsen-berechnen.de/sparrechner.php?paramid=rjifdc3fsd

1640 Euro wären nötig, um die jetzige Kaufkraft von 1000 Euro zu erhalten – bei einer Inflation wie zu DM-Zeiten in der Höhe von 2 Prozent Teuerungsrate. Zusätzlich folgen inzwischen häufiger weitere 25 Rentenjahre, in denen die Inflation weiter am Vermögen zehrt. Um so wichtiger ist es, auf die renditeträchtige Aktienfondsanlage mit ETF zu setzen. Dann spielt auch ein Renditepunkt mehr oder weniger nicht mehr die große Rolle. Vor allem, wenn man sich unabhängig von einem Honorarberater oder Finanzcoach dabei begleiten lässt.

Zwischenzeitliche Kurseinbrüche verleiten einen dann nicht zum Kardinalfehler, der diese lukrative Anlagestrategie bei den meisten Menschen zunichte macht: Von medialen Negativschlagzeilen und einem nervösen persönlichen Umfeld, steigen viele nach einem Aktiencrash aus, anstatt vorher richtig begleitet, zurückgehaltene Reserven zum günstigen Nachkaufen zu nutzen.

Weitere Artikel zum Thema ETF

Aktive Investmentfonds oder passive ETFs?

Den richtigen Länder-ETF finden

Welche Länder-ETFs erzielten die höchsten Renditen?